金属矿产行业将上演“煤飞、色舞、材稳、料强”——上半年中国金属矿产行业回顾暨下半年形势展望

摘要:受新冠肺炎疫情影响,全国金属矿产行业受损严重。我国率先走出疫情困扰并凭“一己之力”支撑起全球金属矿产行业逐渐恢复。预计下半年我国金属矿产行业将继续回暖,上演“煤飞、色舞、(钢)材稳、(原)料强”的行情。

一、2020年突发新冠肺炎疫情致金属矿业行业利润下降

2020年初,全球范围内突发的新冠肺炎疫情致全球经济减量发展,金属矿产行业亦受损严重。根据4月10日澳大利亚知名矿业行业网站MINING.COM公布的数据报告,因新冠肺炎疫情全球蔓延,全球矿业行业损失惨重,前50位的矿业上市公司资本市场市值较2019年年末的统计数字下降逾2800亿美元,跌幅近30%,合计仅为7036亿美元。

图1:全球(分国别)金属矿业上市公司减值示意

数据来源:mining.com,五矿经研院

注:报告不含大型钢铁企业旗下的矿业公司及各国国有资本控股的矿业公司,如:米塔尔、中国宝武、智利国家铜公司等

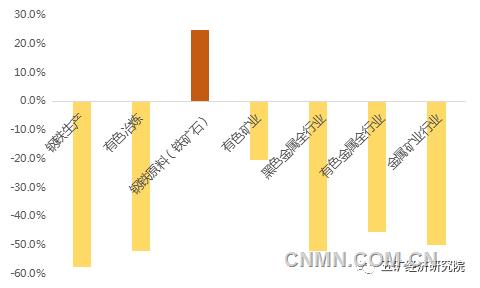

中国率先走出疫情困扰但经济也受损严重。根据国家统计局的数据,2020年1-5月我国金属矿产全行业共实现利润925亿元,同比下降49.9%。其中,黑色金属全行业实现利润595.1亿元,同比下降52.1%;有色金属全行业329.9亿元,同比下降45.3%。从细类上看,钢铁行业(钢厂)1-5月共实现利润493.3亿元,同比下降57.5%;国内铁矿石生产行业实现利润101.8亿元,同比增长24.8%;有色金属工业实现利润228.7亿元,同比下降52%;有色矿业行业实现利润101.2亿元,同比下降20.4%。整体看,金属矿产行业“矿强材弱”的利润格局分布十分明显,其中铁矿石行业更是“一枝独秀”。

图2:中国金属矿业各领域利润变化情况

数据来源:国家统计局、五矿经研院

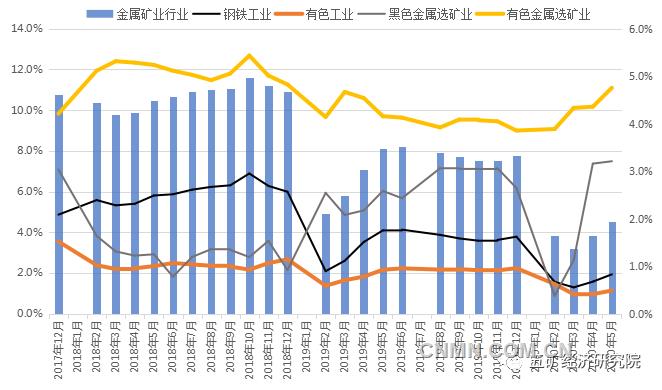

自2018年起,我国金属矿产行业利润水平呈逐年下降趋势,2018年的年平均利润率为4.7%,2019年则下降至3.3%,2020年1-5月则继续降至2%以下。从目前的态势上看,我国对海外资源高度依赖的金属矿产行业面临的压力极大。

从金属矿业细分领域利润率的角度上看,由于有色金属主要品种的金融属性极强,多年的行业特性决定了有色金属矿业行业对市场的影响度大于下游的金属加工行业,即有色金属冶炼行业每年只能通过TC/RC的谈判确定金属加工费用作为利润,市场话语权较上游资源端相对缺失。因此有色金属全行业看,多年来始终呈现“矿强材弱”的态势。

图3:中国金属矿业与各细分领域利润率情况

数据来源:国家统计局、五矿经研院

而从黑色金属全行业看,与有色金属不同的是,钢铁生产和国内铁矿石行业的利润一般以下游冶炼端为主。钢铁市场行业一般情况下的价格决定权较大。但是近年来随着以螺纹钢为代表的主要钢铁品种和以铁矿石为代表的钢铁炉料品种的不断上市交易,黑色金属行业传统的利润分配比例被颠覆。如果此状况不加以控制,预计不久的将来,年产能超13亿吨体量的中国钢铁工业将沦落为为海外四大铁矿商的“铁金属”加工基地。届时的中国钢铁工业难言“高质量发展”。

二、受疫情影响,上半年有色金属全行业整体陷入低迷

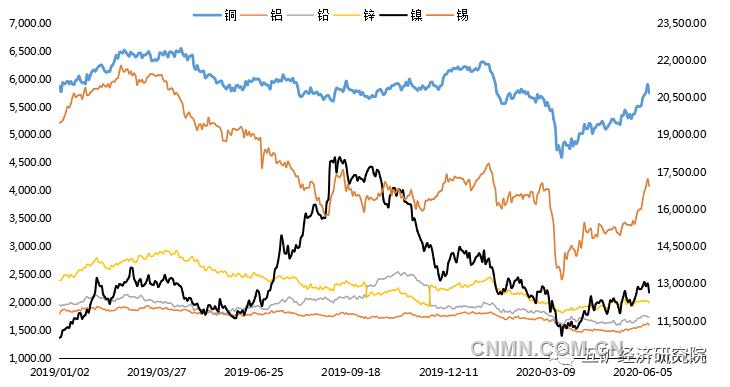

(一)基本金属价格呈“V”型反转走势

2020年以来,全球铜、铝、铅、锌、镍、锡等基本金属价格呈震荡下跌态势,2020年3月23日达到最低点,当天铜价仅为4601美元/吨,而镍价也仅为10915美元/吨,分别较年初价格下跌近26%和23%。之后由于各国抗疫做出的刺激经济政策陆续出台以及中国出色的抗疫成果表现,下游需求逐步回升,基本金属价格缓慢向上恢复。至6月底,基本金属价格基本已恢复至年初的价格水平,完成“V型反转”。

图4:2019年1月至今基本金属价格走势情况(LME 3个月收盘价)单位:美元/吨

数据来源:国家统计局,五矿经研院

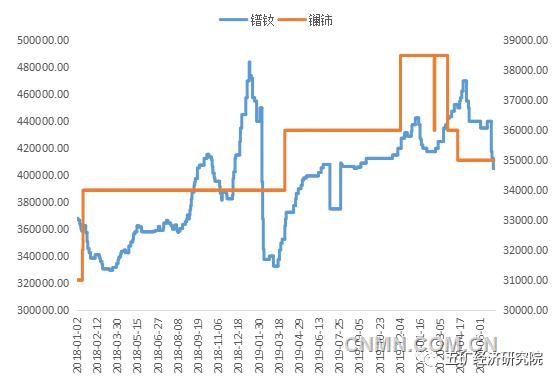

(二)继中美贸易战后,小金属市场“雪上加霜”

新冠肺炎疫情影响下,小金属市场震荡下行。2018年以来,以钨、锑为代表的中国优势小金属受中美贸易战影响本已承压严重,疫情爆发导致的下游开工率不足、需求不畅使得小金属行业整体“雪上加霜”。

图5:2018年1月至今小金属价格走势情况(上海有色现货)单位:元/吨

数据来源:五矿经研院

图6:2018年1月至今小金属价格走势情况(上海有色现货)单位:万元/吨

数据来源:五矿经研院

(三)黄金等贵金属避险功能尽显

突发的灾难性疫情使得以黄金为代表的贵金属避险功能尽显。7月1日,上海有色现货市场黄金价格达到399.75元/克,白银4365元/千克。下半年若疫情继续恶化或出现地缘政治局部紧张的局面,贵金属行情仍将上行。

图7:2019年1月至今贵金属价格走势情况(上海有色现货黄金、白银)单位:元/吨、元/千克

数据来源:五矿经研院

(四)国内疫情对稀土行业的影响更大

根据中国稀土行业协会的调研显示,1-3月我国新冠肺炎疫情期间,75%的企业库存有不同程度的增加,企业生产经营成本增加,外销停滞。随着我国率先走出疫情困扰,企业信心抬头,加上中国在稀土资源的集中度较高,约40%的调查企业认为全球新冠肺炎疫情爆发对企业进出口影响有限。整体稀土行业调研结果显示,2020年全球新冠肺炎疫情对稀土行业的整体影响不大。

图8:2018年1月至今稀土价格走势情况(上海有色现货)单位:元/吨

数据来源:五矿经研院

三、“中国动力”带动钢铁原料市场并引领全球黑色金属市场发展

(一)中国钢铁行业“独秀于林”

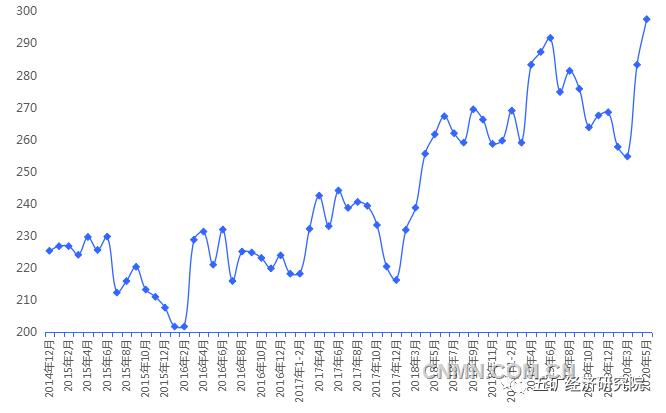

中国钢铁生产以长流程为主,停产成本高昂,中国钢铁生产在疫情期间受影响较小,高炉开工率未受大的影响。加上国家抗疫措施对基建的鼓励政策,刺激钢铁行业开工率迅速回升。2020年5月中国粗钢日产量突破290万吨,为历史新高。

全球疫情蔓延的情况下,中国粗钢产量依旧节节攀升。根据国际钢协的统计数据,2020年1-5月,受新冠肺炎影响下的全球主要粗钢生产国,除中国粗钢产量增长了1.9%外,其他国家产量均呈现下降态势,其中,日本下降了13.4%,印度下降24.6%,美国下降15.5%,韩国下降8.9%,德国下降11.8%,俄罗斯下降1.3%。按1-5月各主要产钢国产量估算,中国将成为2020年唯一一个粗钢产量过亿吨的国家。

图9:2015年1月-2020年5月中国按月统计日产粗钢情况 单位:万吨

数据来源:五矿经研院

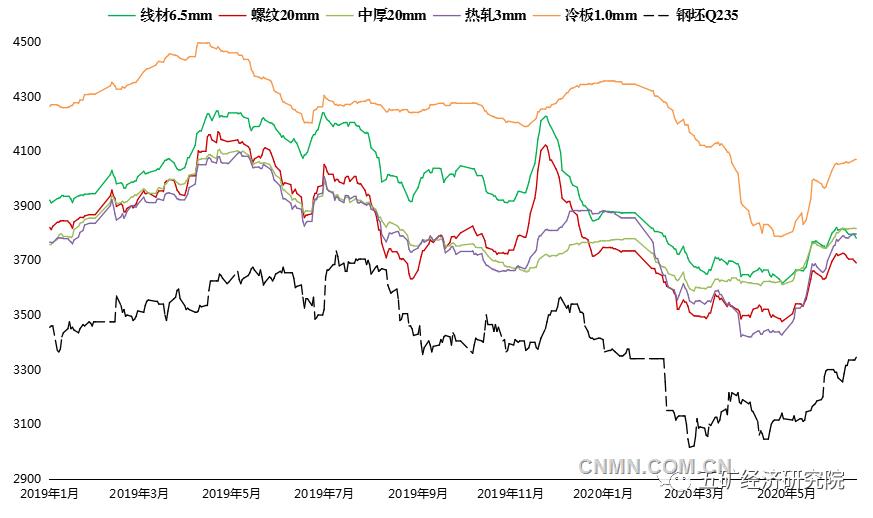

但受下游行业消费恢复速度的制约,2020年上半年中国市场主要品种钢材价格延续2019年震荡下行的态势。1-6月,我国主要城市螺纹钢(20MM)平均价格同比下降9.5%,热板(3.0MM)价格同比下降了7.9%、冷板(1.0MM)下降6.6%。

图10:2019年1月-2020年6月中国钢材主要品种价格走势 单位:万吨

数据来源:五矿经研院

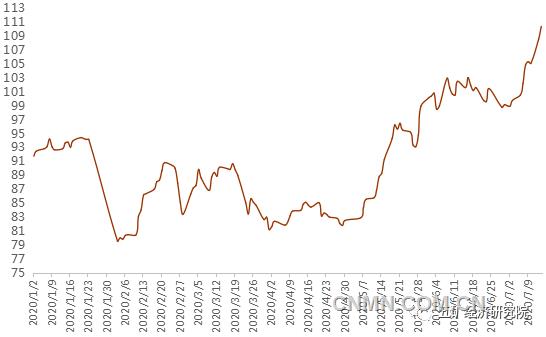

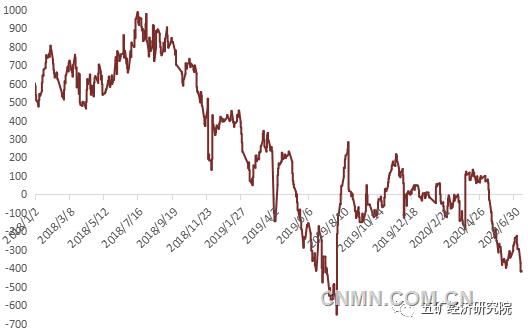

(二)金融操纵影响下的铁矿石演绎“黑金”行情

2020年上半年,由于中国钢铁生产的“优异”表现,刺激铁矿石行业成为全球为数不多的的利润增长行业。从目前市场运行的情况看,2020年的中国铁矿石价格易涨难跌。铁矿石堪比贵金属,上演“黑金”行情。根据中钢协铁矿石价格指数显示,2020年5月中旬以来,中国进口铁矿石价格始终运行在100美元/吨以上的高水平。

图11:2020年1-6月中国铁矿石进口价格走势 单位:万吨

数据来源:五矿经研院

高涨的铁矿石价格大幅吞噬了中国钢铁行业的利润,按实时价格计算的中国钢铁行业吨钢利润在5月下旬起呈现负数(亏损)状态。

图12:2018年1月至今我国钢铁行业吨钢利润 单位:元/吨

数据来源:五矿经研院

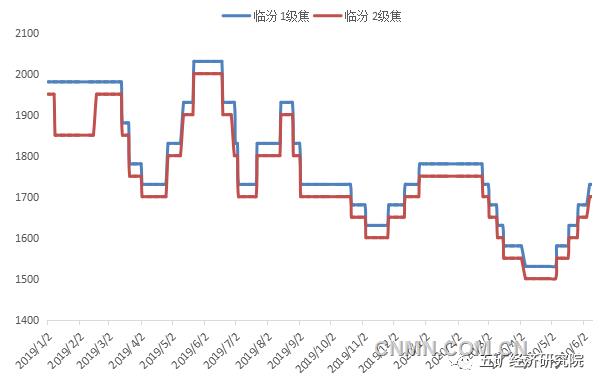

(三)“以煤定焦”刺激焦炭价格六连升

2020年上半年,受疫情影响,全球三大动力煤指数均持续下降并触碰历史最低值。在中国动力煤市场受疫情影响价格下行后,中国煤炭工业协会联合多家大型煤炭企业通过联合限产的措施,使得动力煤价格止跌反弹。1-5月煤炭行业实现利润782亿元,同比下降31.2%。

疫情影响下,1-5月中国煤炭消费量为15.4亿吨,同比减少5944万吨,下降3.7%,但降幅比上月收窄2.1个百分点。随着国内生产生活秩序恢复正常,工业用电量出现明显回升,各地基建项目出现“赶工潮”。5月份主要耗煤产品产量继续增加,拉动煤炭消费量由负转正,5月当月全国煤炭消费量约3.25亿吨,同比增长3%。

根据国家统计局数据,1-5月全国煤炭产量累计为14.7亿吨,同比增加1310万吨,增长0.9%。5月份,由于部分煤炭主产省区加强煤矿安全监管,规范涉煤票据,煤炭产量较前两个月有所下降,5月份原煤产量3.2亿吨,同比下降0.1%。

炼焦煤方面则相对稳定,2月末以后价格持续回落至6月初的1220元/吨附近,接近煤炭去产能以来的最低值,之后逐渐回升至今。

焦炭方面,2020年5月以来,国内各主要焦炭产地频发限产通告,但焦炭市场消费强劲,加上今年下半年在国家刺激经济政策的带动下,焦炭价格呈现“六连升”。

图13:2020年1月至今我国焦炭价格走势 单位:元/吨

数据来源:五矿经研院

(四)以硅锰为首的铁合金市场因断供而价格上行

2020年上半年,由于南非受疫情影响临时“封国、断供”,导致锰、铬金属供应出现临时短缺,但随着南非供应的恢复,市场供应已逐渐恢复。总体看,2020年的全球铁合金市场将随中国钢铁行业的热度而变化,其中硅锰由于在以螺纹钢为代表的碳钢生产中的用量较大,将成为铁合金中的标杆品种而被普遍看好,铬铁、钒铁也因中国需求而相对平稳发展。

图14:2020年1-6月中国硅锰价格走势 单位:元/吨

数据来源:五矿经研院

四、全球金属矿产行业或仍处于底部不断抬升的L型恢复周期底部,中国金属矿产行业的W翻转成为全球的支撑因素

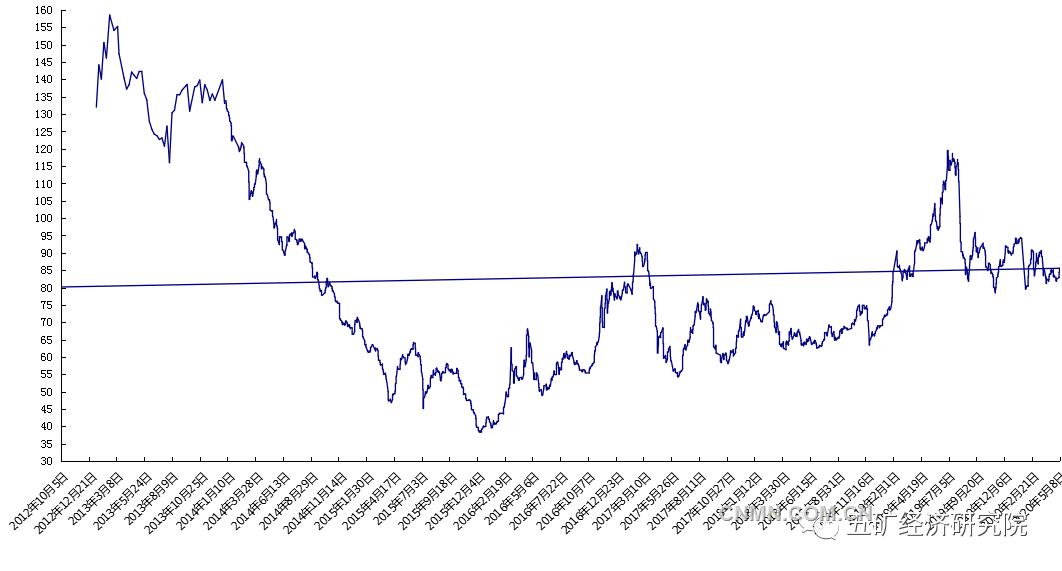

(一)全球金属矿业或仍处于L型的长尾阶段,2017年来的“繁荣”只是底部的缓慢抬升

从2012年以来的金属矿产行业的长周期价格走势上看,难言已形成价格的反转恢复,目前看2017年后的价格上行行情只能是L型底部的反弹。2019年后的中美贸易战升级以及2020年上半年的新冠肺炎疫情影响,均使金属矿业的价格震荡下挫。预计全球金属矿产行业的价格修复仍需时间,将伴随全球经济的不断复苏最终完成,预计时间还将持续2-3年。

图15:2012年以来电解铜长期价格走势(LME3个月收盘价) 单位:美元/吨

数据来源:五矿经研院

图16:2012年以来中国进口铁矿石长期价格走势单位:美元/吨

数据来源:五矿经研院

(二)中国金属矿产行业的W型恢复将成为全球的绝对支撑因素

我国抗疫模式的独特性和独到性决定了中国能够率先走出新冠肺炎疫情困扰并集中力量发展国民经济。预计在国家抗疫措施和国家策略的刺激下,以5G为代表的基建需求将带动中国钢铁行业乃至整体金属矿产行业的强势发展。以镍为例,由于镍在不锈钢行业的广泛应用和中国三元电池领域的高预期需求,镍价在2012年后由于中国原因走出W型长期走势。由于镍在有色金属和钢铁原料中的双重属性以及其较强的金融属性和较高的对外依存度,可以将镍的价格长期走势来代表中国整体金属矿产行业的走势并有理由得出判断:从长周期上看,我国金属矿产行业整体将呈现W型的恢复形态,支撑全球金属矿产市场的发展。应该说中国对金属矿产品的需求对全球金属矿业行业来说,至关重要。

图17:2012年以来镍金属价格(LME3个月收盘价)长期走势单位:美元/吨数据来源:五矿经研院

五、2020年下半年金属矿产行业或迎“煤飞、色舞、材稳、料强”格局

基于对中国经济疫情后的良好预期,对于2020年下半年的金属矿产态势,或将呈现“煤飞、色舞、(钢)材稳、(原)料强”的态势。

(一)有色金属整体价格或较上半年向好运行

1.铜:2020年铜矿供应下降的同时,加工费下降至62.5-65美元/吨的历史低价,精铜下游消费不容乐观,铜冶炼端的压力极大。下半年铜矿供应或有缓解,铜价将围绕6000美元/吨震荡运行。

2.铝:市场供需平衡将转为过剩,2020年全年预计过剩量在119万吨左右。供大于求的情况下的铝价或将在13000-14500元/吨。

3.铅锌:受新冠肺炎疫情影响,2020年全球锌矿增量由原预计的65万吨下降至37万吨,但仍存在10-22万吨的过剩。精炼锌的加工费不断下降,锌冶炼端压力增加。由于铅下游消费的原因尴尬局面持续,预计2020年或出现9.3万吨左右的过剩。2020年全年铅市场需求将不温不火。面对铅锌市场过剩的局面,2020年下半年,铅锌价格易跌难涨。

4.镍:在中国不锈钢和三元电池材料对镍需要的刺激下镍价仍将获得强力支撑。

5.钴:在中国3C市场和三元电池材料的刺激下,钴价有望冲击30美元/磅。

6.锂:供大于求矛盾突出,锂价已接近生产成本,2020年下半年锂价或受生产成本支撑回稳至碳酸锂价格4.5万元左右。

7.稀土:目前我国轻稀土的对外依存度为25%,而中重稀土的对外依存度则近75%。在资源税费(27%)居高不下情况下,稀土行业总体情况并不乐观。总体看,在国内形势向好发展的总体态势下,下半年稀土价格维持现有行情。

(二)钢铁行业“成材弱、原料强”格局仍将持续

1.钢材市场:因新冠肺炎疫情影响,全球钢铁工业的整体恢复时间预计将至2023年方可完成。按国际钢协预计,2020年全球粗钢需求量16.8-17亿吨,较2019年下降近10%。全球粗钢需求和铁矿石需求的主要贡献将由中国支撑。而中国钢材下游消费行业的实际需求释放程度以及中国新建钢铁产能的释放量将决定中国国内钢材市场的最终走势。预计下半年的钢材价格难有起色。

2.煤炭:预计2020年下半年中国国内煤炭消费预计将小幅增长,全年煤炭消费将总体与2019年持平,刺激煤炭价格进一步上行。但由于全球煤炭市场供给宽松的局面没有改变,长期看,中国多年来相对宽松的煤炭市场供需状况并不会得到实质的改变。

3.焦炭:或因去产能、以煤定焦和环保政策而有望上演较为强势表演。

4.铁矿石:2020年全球供应量将较年初预测数值(供给增加7000-9000万吨)减少0.8-1亿吨左右,对比之下,供给侧收缩严重也成为金融市场的投机和炒作的充分的理由。但实际供给量仅较2019年下降1000-2000万吨。就需求端看,全球除中国外其他主要产钢国产量均下降明显,预计全年将减少铁矿需求量4200万吨左右。从供需两端看,2020年的铁矿石供给将由前些年的供需宽松格局向供需平衡状态的过度。在金属力量的拉动下,中国进口铁矿石或将维持高位运行。

5.铁合金:据伦敦金属导报分析师预计,中国基建行业将在2020-2021年间刺激中国螺纹钢需求量上升1500万吨左右的增量。这将刺激中国螺纹钢产量继续向上攀升,带动铁合金市场的向好恢复。2020年的全球铁合金市场将随中国钢铁行业的热度而变化,其中硅锰由于在碳钢生产中的用量较大,将成为铁合金中的标杆品种而被普遍看好。

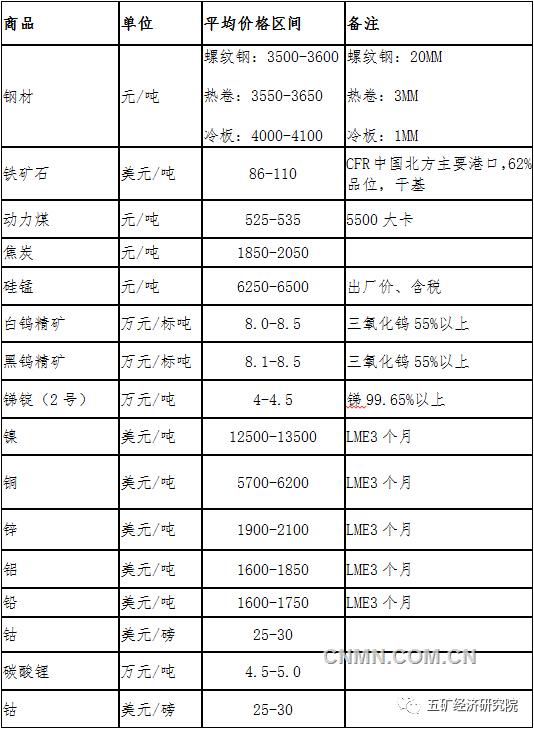

(三)主要商品价格预测

基于对中国下半年经济恢复的良好预期,中国金属矿产主要品种或上演“煤飞、色舞、(钢)材稳、(原)料强”的总体格局,具体价格预测数据如下:

表1:2020年下半年中国主要金属矿产品现货价格预测

数据来源:五矿经研院

作者:中国金属矿业经济研究院 左 更

来源:中国有色网

附件下载地址

所有文章仅限阅读,禁止转载或复制!

上一篇:2020年“5G+”智能矿山论坛将于8月25日在北京召开